Les publications en ligne font l'objet de constantes mises à jour et nouveaux enrichissements. Il va de soi qu'elles n'engagent que leur auteur dans le choix des sources et le fruit de ses imagination et réflexion.

Le nouveau permis de conduire l’humain

On les appelle les Executives de cette guerre des temps modernes qu’est la compétition économique à l’échelle planétaire. Ils ne tiennent plus en mains le glaive ou le pistolet, mais le mobile et tout l’attirail de la connexion permanente à leur terrain d’intervention, une société qualifiée de moderne tout en étant écartelée entre apparent confort et réels tourments. Ce sont des conquérants. Les mauvaises langues diraient des "cons (que) errants", à on ne sait pas trop quoi….

Executive en français signifie exécuteur, au propre comme au figuré. Peut-on concilier l’art de la guerre et le bien de l’homme ? Je vous laisse répondre en votre conscience à cette question. Toujours est-il que leur discours continue à mettre en avant comme finalité de leur mission le bien de l’humain et l’intérêt des peuples, à travers un humanisme altruiste, tout en se traduisant dans leurs actions par des résultats historiquement observables, à savoir la division, la peur, et le rejet de l’autre, lorsque ce dernier ne pense pas comme le dogme ou la doxa érigés.

Cinq grands marqueurs caractérisent notre situation actuelle, en tout cas dans cette partie du monde occidental :

. Une paix en apparence durable depuis 1945, en raison de la dissuasion nucléaire et biologique ;

. Une société d’hyper consommation, bâtie sur l’axiome là où il y a un marché il y a une offre, avec sa promesse du bien-être encouragé par le culte du narcissisme tel que l'exprime le slogan de jadis de la société L’Oréal "Parce que je le vaux bien" ;

. Une révolution technologique d’envergure, le numérique, assurant la multi connexion transfrontière et en temps réel ;

. L’élévation constante du savoir et des connaissances, avec comme corollaire une moindre dépendance des personnes aux institutions et à ce(ux) qui est nommé "élites", et qui tentent d'en renforcer le contrôle par la censure et les guignolades du "fact-checking", les kapos de la société mondialiste totalitaire ;

. Le positivisme scientifique, et son emprise sur la vision partagée du monde comme la croyance dans les vertus protectrices des soi-disant vaccins, en fait des thérapies géniques.

Se greffe par conséquence un état des lieux préoccupant, tout particulièrement quant au mal-être au travail : stress, burnout, dépression, harcèlement, agressivité, méfiance, défiance, discrimination, désengagement, consommation croissante d’antidépresseurs, alcoolisme, suicide, tensions conflictuelles… L'ascenseur social est de son côté en panne, et le travail est en crise. Son évaluation, ou appréciation, est biaisée par le prisme de procédures imposées par des exigences d'efficacité spéculative qui dépassent trop souvent le cadre de l'entreprise. L'organisation de la production du travail conduit alors régulièrement à gérer ces ressources sans humanité profonde, simplement d’apparence, et il n'est donc pas nécessaire d'être le diable pour le devenir.

Des Cons(que)errants

Pérou, Amérique du Sud, entre 1573 et 1812. Après quarante ans de batailles terribles, l’empire inca vient de tomber aux mains des conquistadores espagnols, menés par Francisco Pizarro (1475/1541 -Cf. image 2) et Diego de Almagro (1475/1538). Pour près de deux cent communautés indigènes, c’est le début d’un long calvaire. Car les conquistadores leur imposent un régime de travail forcé : la mita*. Un septième des hommes doivent partir à 1 000 kilomètres de là, dans les mines d’argent de Potosí (en Bolivie actuelle) et dans les mines de mercure de Huancavelica. Les conditions de travail y sont épouvantables, et beaucoup d’hommes ne reviennent jamais chez eux. Pour couronner le tout, les colons empêchent les indigènes de développer leur propre activité économique !

C’est une vraie tragédie. Mais elle ne s’arrête pas là. Cinq siècles plus tard, les descendants des indigènes touchés par la mita sont toujours 25% plus pauvres que les autres ! Ils sont plus isolés, moins

éduqués, et leurs enfants souffrent de troubles du développement. Les institutions, comme celles mises en place par les conquistadores, jouent de ce fait un rôle très important. Et leur effet peut durer très

longtemps. Parfois pour le meilleur, mais aussi pour le pire !

* Ce mot donnera dans la langue française le mitard, soit un cachot, cellule de prison spéciale où sont enfermés les détenus qui ont commis une faute. Le mitard est un lieu d'isolement pour les prisonniers au sein d'un quartier disciplinaire.

L’exercice du pouvoir sur les autres est un pouvoir dit politique, au sens institutionnel, structurel. L’étymologie du mot politique vient du grec politikè qui signifie sciences des affaires de la Cité, c’est-à-dire la connaissance de l’exercice de responsabilité de l’animation de son organisation et de son fonctionnement. Elle vaut pour la Cité publique comme privée, entreprise, association, famille, toutes étant à l’unisson du bien vivre ensemble. En bonne démocratie, le seul critère de réussite d'une personne exerçant un pouvoir sur autrui est sa contribution à l'intérêt général, supérieur, fût-ce au détriment de sa popularité. Il a de ce fait un caractère sacré, celui de l’éthique du vivant, de son service. Si tel n'est pas le cas, il est d'origine inférieure, et tend à abaisser celui qui l'exerce et ceux sur qui il s'exerce.

Aussi son exercice accompli ne peut que reposer sur l’état de conscience des personnes placées en situation. Ce pouvoir l’est-t-il au service de leur ambition, de leur fierté, de leur soumission à l’autorité qui le leur délègue, de leur pathologie perverse dans leur relation à autrui, ou de leur éthique profonde fondée sur le sens du bien commun et de l’amour d’autrui ? Dis-moi comment tu te conduis avec autrui et je te dirai qui tu es. L’exercice de l’autorité n’est rien d’autre que l’effet miroir de notre compréhension de l’Univers et de l’harmonie du vivant en son sein.

En l’état actuel de la conscience humaine, l’exercice du pouvoir sur autrui découle le plus souvent d’une pathologie* et non d’une capacité, liée aux croyances et conditionnements inculqués comme aux illusions sur sa véritable maîtrise. La plupart des personnes intéressées à l’exercice ressentent soit un profond sentiment de supériorité, soit un complexe d’infériorité, en règle générale non conscientisé. Dans les deux cas, elles ont une vision de leur place dans l’univers fondée sur la séparation, non sur l’union. Tout en se réfugiant derrière cet élément de langage qu’est le "sens de l’intérêt général et du bien commun", elles éprouvent le besoin de se comparer continuellement aux autres pour faire valoir leurs mérites et qualités et obtenir les prébendes escomptées, parmi lesquelles un pouvoir supérieur ou leur survie dans le système. Elles veulent prouver cette capacité au "monde entier" comme à elles-mêmes, peu importe les mensonges et compromis sacrifiés à l’autel de leur réussite ou de leur survie.

Le système est fort. Maintenant le plus grand nombre dans l’ignorance des effets délétères de cette pathologie, ou marginalisant celles et ceux qui iraient à son encontre, il base l’exercice du pouvoir sur une lutte constante, d’abord pour son appropriation, puis pour sa conservation à partir d’une délégation appropriée. Comment alors s’étonner de la souffrance relationnelle qui découle d’un exercice aussi profane des affaires humaines ? L’illustration du vécu en entreprise est éclairant, pouvant sans difficulté être transposé à nombre d’autres institutions, y compris déclarées d’intérêt public (sic) ou à caractère social (resic).

* Cf. Les psychopathes qui nous gouvernent.

Les fondements de la conduite de l’humain

En Occident, avant la Réforme protestante, l’Église détenait l’ensemble des pouvoirs. Cette institution pyramidale* constituait le seul moyen de se rapprocher de Dieu, l'Unité créatrice et non une entité ayant figure humaine. Mais une fois que l'imprimerie a décentralisé l'information, les gens ont pu lire la Bible eux-mêmes et ont découvert qu'ils n'avaient finalement pas besoin de l’Église. Et l’Église a alors perdu son pouvoir.

Ce monopole perdu a laissé la place au développement. Nous sommes alors entrés dans l'âge de la Renaissance,une période marquée par l’avènement de la science et de la technologie, deux évolutions à l’origine de la Révolution industrielle, environ 250 ans plus tard, qui a donné naissance à une technologie nous permettant à nouveau de nous centraliser. Les habitants ont délaissé la campagne au profit de la ville. Nous avons construit des usines géantes. Nous avons construit des villes géantes. Les États-nations sont devenus fortement centralisés.

* Cf. Le modèle pyramidal décodé.

Nous sommes maintenant à la fin de cette période de 250 ans. Nous entrons dans le cycle où la tendance est à l'éloignement de la centralisation. Nous avons atteint le sommet de la centralisation

et nous nous dirigeons vers la décentralisation. Ce sont les cycles de l'histoire. Ils nous indiquent que la situation commence à s’inverser, puisque les révolutions sont invariablement dirigées

contre les établissements centralisés, et en faveur de la décentralisation. Elles se produisent tous les 250 ans environ en moyenne. Si nous regardons en arrière dans l'Histoire, tous les 84 ans,

une révolution ou un soulèvement populiste se produit, et tous les 250 ans, nous faisons face à une révolution...

Cf. Travaux de l'historien anthropologue évolutionniste russo - américain Peter Turchin (Piotr Valentinovitch Tourtchine), spécialisé dans l'évolution culturelle et la cliodynamique, qui a exploré les cycles historiques de désintégration et d'intégration sociales sur des cycles de 50, 150 et 200 ans dans son almanach de la civilisation Ages of Discord - A Structural-Demographic Analysis of American History (non traduit en français) publié en 2016. La cliodynamique est un domaine de recherche transdisciplinaire qui intègre l'évolution culturelle, l'histoire quantitative, la macrosociologie, la modélisation mathématique des processus historiques sur le temps long, et la construction et l'analyse de bases de données historiques.

Réalité contemporaine

Le salaire réel d'un travailleur américain est aujourd'hui inférieur à ce qu'il était il y a 40 ans. Mais il y a quatre fois plus de multimillionnaires... Plus les inégalités se creusent, plus la politique devient empoisonnée. Ainsi, chaque année, de plus en plus d'Américains se lancent dans des fusillades, tuant des inconnus et des passants, voire de plus en plus des représentants de l'État. Si les intellectuels publics et les spécialistes des sciences sociales ne cessent de discuter de ces tendances inquiétantes, ils ne parlent cependant la plupart du temps que d'une petite partie du problème global.

L'analyse historique montre en effet que les longues périodes de prospérité équitable et de paix intérieure sont suivies de longues périodes d'inégalité, de misère croissante et d'instabilité politique. Ces périodes de crise, les "âges de la discorde", se sont répétées dans les sociétés à travers l'histoire. C'est pourquoi les États-Unis ont actuellement beaucoup en commun avec les années 1850 de l'Antebellum, "avant la guerre" en latin, et, plus étonnamment, avec la France de l'ancien régime à la veille de la Révolution française. Il y eut l'ère des bons sentiments des années 1820 à la première ère de discorde, qui a culminé avec la guerre civile américaine. Puis il y eut la prospérité de l'après-guerre, avant que de conduire à la deuxième ère de discorde, actuelle il va sans dire.

De la longévité entrepreneuriale

A Osaka, Japon, au VI° siècle, le prince Shōtoku Taishi (574/622 )est en pleine tourmente. Il souhaite imposer la religion bouddhiste mais le clan Monobe lui oppose une résistance féroce et tente de le bouter hors du Japon. Shōtoku, qui n’est pas homme à se laisser abattre, se fait une promesse : s’il gagne la bataille, il fera construire un temple majestueux en l’honneur des rois célestes du bouddhisme, les shitennō.

Après une lutte intense, il sort victorieux et, pour honorer sa promesse hardie, il emploie les grands moyens. Pour construire le célèbre temple

Shi Tennō-ji (Cf. photo 1), il fait appel à un groupe de charpentiers venant de Corée, les Kongō Gumi. Il ne le sait pas encore, mais il vient de faire appel à une entreprise promise à une longévité exceptionnelle. Car

l’entreprise Kabushiki Gaisha Kongō Gumi, fondée en 578, se maintiendra jusqu’en 2006, soit quatorze siècles ! Dans

notre monde actuel, de nombreuses entreprises ont une longévité remarquable. Près de cinq mille entreprises ont en effet plus de 200 ans.

Le terme couramment usité est celui de "management", englobant la conduite des activités et des individus par celles et ceux qui en ont la charge. Il relève d'un usage récent, l'Académie française l'ayant adopté en 1973. Sa pratique remonte dès l’apparition des premiers collectifs humains, de façon plus intuitive et moins standardisée que ne le veulent les critères de performance économique de notre société contemporaine. Elle repose sur l'axiome de l'efficacité de l’organisation du travail, nécessitant que celui-ci soit divisé, de manière verticale (séparation des tâches d’encadrement et d’exécution) comme horizontale (répartition des tâches entre salariés d’un même niveau hiérarchique). La répartition des tâches et des responsabilités conduit naturellement à définir précisément des postes de travail pour chaque membre de l’organisation.

Elle n’a eu de cesse de croître de manière empirique. D’abord pour répondre à l’œuvre gigantesque des bâtisseurs, comme l'érection des pyramides plusieurs millénaires avant J.-C., ou plus tard de la grande muraille de Chine et des cathédrales. Ensuite pour les nécessités de la guerre et des conquêtes, le célèbre traité du militaire chinois Sun Tzu consacré à L'Art de la guerre en 400 av. J.-C. exposant des principes stratégiques et méthodologiques qui ne sont pas sans rappeler certaines pratiques toujours d’actualité. Tout comme Le Prince du penseur humaniste florentin Nicolas Machiavel (1469/1527), livre de chevet incontournable de celui ou celle se destinant à l’exercice du pouvoir.

Cette intelligence collective s'organise sur le modèle "patriarcal" de la pyramide*, ce qui permet de coordonner et de maximiser la puissance de la multitude. Elle coïncide avec la naissance de l’écriture et le début des grandes civilisations, qui ouvrent une mutation inédite de l’histoire de l’humanité, marquée par une explosion de complexités et de changements massifs tels que l’arrivée de l’agriculture, la sédentarisation, la spécialisation du travail et l’urbanisation des territoires. L’écriture constitue la technologie centrale permettant à l’intelligence collective pyramidale de fonctionner. On peut ainsi sortir des traditions orales où il faut se trouver dans le même espace-temps pour communiquer. L’écriture a alors permis de transmettre des directives, d’administrer, de compter.

Le fameux travail à la chaîne qui a contribué au succès comme à la renommée de son maître tacticien Henry Ford au vingtième siècle, était quant à lui déjà pratiqué à l'Arsenal de Venise plusieurs siècles avant, et permit de contribuer de manière déterminante à la construction de l’empire vénitien par le quadruplement de sa puissance navale au XII° siècle.

* Cf. Le modèle pyramidal décodé.

De la centralisation du pouvoir

Il existe deux grands degrés de centralisation du pouvoir.

Lorsque le dirigeant prend seul les décisions et les fait appliquer à ses subordonnés, le pouvoir est entre ses mains : il est centralisé au sommet hiérarchique.

Lorsque le dirigeant délègue son pouvoir de décision à la ligne hiérarchique qui assure la liaison entre le sommet hiérarchique et les exécutants, le pouvoir est décentralisé avec un partage des responsabilités entre les salariés. Il lui est alors nécessaire d'exercer un contrôle sur la ligne hiérarchique à qui il a confié le pouvoir de décision, et ce par la mise en place un système de "reporting" qui lui permet de contrôler les résultats de ses équipes.

Des mécanismes de coordination

L'universitaire canadien en sciences de gestion Henry Mintzberg, auteur prolifique d'ouvrages de management sur l'emploi du temps des cadres

dirigeants, l'efficacité managériale, la structure des organisations, le pouvoir, la planification stratégique, a mis en évidence six mécanismes de coordination qui permettent de

coordonner les tâches réparties entre les membres de l’organisation. N'étant pas exclusifs, ils peuvent se combiner afin de s'adapter à

l’environnement dans lequel évolue l’organisation. Si l’environnement devient complexe et changeant, l’organisation doit veiller à faire évoluer parallèlement les mécanismes de

coordination utilisés afin d’assurer une cohérence de l’ensemble du travail à réaliser.

– l’ajustement mutuel, qui permet de coordonner le travail par simple communication informelle;

– la supervision directe, qui consiste pour un salarié à recevoir des ordres de son supérieur hiérarchique;

– la standardisation des procédés de travail, consistant à définir des procédures de travail suivies à la lettre par les salariés (ces procédures peuvent être automatisées);

– la standardisation des résultats, qui consiste à fixer des objectifs à atteindre avec un système de contrôle des résultats (reporting);

– la standardisation des qualifications, utilisée quand le travail nécessite une large autonomie liée à la formation spécifique du membre de l’organisation;

– la standardisation des normes, consistant pour les membres de l’organisation à adhérer à des valeurs collectives partagées.

Dans une organisation rigide, les individus sont spécialisés et encadrés (forte hiérarchie), les mécanismes de coordination privilégiés étant la supervision directe (division verticale du travail) et la standardisation des procédés de travail.

Dans une organisation souple, les individus sont polyvalents, autonomes et responsables. Les mécanismes de coordination privilégiés sont alors l’ajustement mutuel, la standardisation des qualifications et des résultats.

La production, qui consiste à transformer des ressources (matières, énergie…) à l’aide de moyens de production (équipements, travail...) en biens et/ou services pour les mettre à la disposition d’un client ou d’un usager moyennant une contrepartie financière sous forme directe ou indirecte (impôt ou taxe), constitue l'essence du fonctionnement économique d'une société humaine.

Elle repose sur deux systèmes de pilotage de la production, le flux poussé et le flux tendu. Le pilotage de la production en flux poussés consiste à produire à partir de prévisions de demande pour constituer des stocks aux différents stades de la production. Le pilotage de la production à flux tendus consiste à tendre les flux et à produire à la commande du client.

Il en découle la recherche permanente de l'optimisation de la gestion de la chaîne logistique, afin de faire circuler plus rapidement les flux physiques et les flux d’informations entre l’organisation et ses partenaires. Cela va conduire à une baisse des coûts et une réduction des délais pour l’organisation, tout en veillant à l'exigence de qualité produite afin de satisfaire les attentes des clients ou des usagers dans le but de les fidéliser et d’en conquérir de nouveaux, pour ce faisant assurer son développement et sa pérennité.

L'émergence du travail productif

La notion de "surtravail" s'est remarquée dans les sociétés du néolithique qui se servaient d’une "caste" de scribes pour noter les stocks, les productions

artisanales, les victoires militaires, etc. C’est aussi durant cette période que sont apparus les premiers "plans de ville". Il en a été découvert sur les sites anatoliens (péninsule située à l'

Ce changement global s’est sans aucun doute accompagné d’un changement idéologique. Ces processus machiniques marqués, à l’origine du "surtravail" et du "surproduit", s’accompagnent de complexes de pouvoirs sectorisés qui se sont appropriés tous les domaines de la vie. L’appareil de capture despotique autrefois "anticipé-conjuré" par les sociétés primitives se développe, un peu comme un cancer, en "paralysant", c’est-à-dire en tuant et en s’accaparant la vie, autour d’un centre "vertical" et tout un ensemble de machines concentrées autour d’un pouvoir double, à la fois lieur et législateur.

Nous passons ainsi en quelque sorte d’un système "ouvert" à un système "fermé", ce qui d’un point de vue psychologique, est très révélateur. Le psychiatre et psychanalyste autrichien Wilhelm Reich (1897/1957 - photo 2) parle de "cuirasse" comme séparation égotique qui empêche la circulation de l’énergie et forme une "stagnation" donnant lieu à une individualité traversée de tensions et d’anxiété. Plusieurs auteurs se penchent sur le lien entre ce type de personnalité et la société, dont en particulier le professeur en psychologie Bob Altemeyer dans The Authoritarians et le psychiatre polonais Andrew Lobaczewski (1901/2008) dans Ponérologie politique ; étude de la genèse du mal appliqué à des fins politiques.

* Cf. La nouvelle religion universelle, Compréhension structurelle de la Matrice asservissante, Les acteurs de la Matrice falsifiée.

*² Cf. Conscience nutritionnelle.

"Les plus grandes améliorations dans la puissance productive du travail, et la plus grande partie de l’habileté, de l’adresse, et de l’intelligence avec laquelle il est dirigé ou appliqué, sont dues, à ce qu’il semble, à la division du travail."

Adam Smith (1723/1790), philosophe et économiste écossais, père des sciences économiques modernes, dont l'œuvre principale, publiée en 1776, La Richesse des nations, est un des textes fondateurs du libéralisme économique.

"Les entreprises sont des îlots de pouvoir conscient dans un océan de coopération inconsciente."

Sir Dennis Holme Robertson (1890/1963), économiste britannique

La dérive du management d’activité

Le système capitalisme est un système dont le moteur est le profit, qui permet à celui qui est détenteur d’un capital de prélever une part du produit du travail. Ce n’est pas un système dont la finalité première est de produire pour les besoins, c’est un système dont la finalité est de produire du profit pour accumuler des richesses. En accumulant des richesses, il produit un ordre social. Quand la satisfaction des besoins est rentable, on les satisfait. Quand ce n’est plus rentable, on arrête. On ferme les entreprises et on met les salariés au chômage. Quand le profit n’est plus suffisant, le système cesse de produire, même si les besoins existent.

Ce qui fait l’efficacité exceptionnelle du système capitaliste, c’est donc la contrainte du profit. En conséquence, si un projet ne produit plus le taux de profit moyen, il est éliminé. Le profit est une contrainte déflationniste ; avec son complément, la concurrence, il oblige à éliminer les investissements et les productions qui ne sont pas rentables.

Son efficacité est d'être un très bon producteur de biens et services. Son inconvénient est d'être un très médiocre répartiteur. Le système capitaliste a les avantages de ses inconvénients. Les

autres systèmes qui ont été essayés n’ont pas donné de très bons résultats. Ils se sont mal terminés, avec en plus, entre temps, des bains de sang et des atteintes aux libertés – voire à la

Liberté.

Le capitalisme managérial

La révolution industrielle, amorcée en Europe au dix-huitième siècle, va voir une accélération continue du management des hommes nécessaires au besoin d’activités en constante croissance à partir du milieu du dix-neuvième siècle, et qui devient déterminant après les affres de la grande dépression des années 1930 aux États-Unis. Un nouveau capitalisme se met en place, à partir d’une génération de nouveaux "dirigeants et manageurs" récupérant la direction effective de grandes entreprises souvent dévolues antérieurement à leurs propriétaires entrepreneurs fondateurs. Cette nouvelle configuration voit la constitution de grandes firmes à partir d’une concentration de capitaux qui génère mécaniquement une dispersion des actionnariats. Les dirigeants s'émancipent ainsi du contrôle de leurs actionnaires dans leur pilotage de l’activité, d’autant plus en raison d’une forte complexification des tâches de direction. On assiste en effet à l’apparition de "technostructures", composées de gestionnaires et de manageurs professionnels porteurs de connaissances technologiques, structurelles et organisationnelles spécifiques. Cette forme de capitalisme managérial, reposant sur une approche scientifique du management, trouvera son apogée durant la période de croissance dite vertueuse des Trente glorieuses. Elle consacre un modèle économique tout puissant, celui d’une société salariale, industrielle, mécaniste, productiviste, à la structure hiérarchique verticale et de nature quantifiée. Elle est porteuse d’une conception puritaine du travail, qui le célèbre comme valeur première au même titre que la famille. Dans cette célébration de l’hémisphère gauche tout puissant du cerveau se trouve les germes de la méfiance du repos, de l’oisiveté, de la rêverie, de la contemplation, de l’intuition, du détachement…, soit les valeurs relevant du féminin sacré propres à l’hémisphère droit du cerveau des mêmes personnes.

Le profond déséquilibre est en place, dans un monde permettant désormais une élévation continue du niveau de vie et un accès facilité à la culture et à l’information à de plus en plus de personnes.

La main invisible des marchés

Un nouveau cycle émerge progressivement à partir du milieu des années 1970 par la nature même de nouveaux propriétaires investisseurs, qualifiés de "main invisible" car en majorité investisseurs institutionnels. C’est une métamorphose du capitalisme, qualifiée de néo-libérale. Elle a pour fond la concurrence mondiale exacerbée d’entreprises désireuses de devenir encore plus grosses, une politique anglo-saxonne dominante et conservatrice (Cf. les années quatre-vingt de Reagan & Thatcher), et une pratique financière toujours plus sophistiquée. Elles conduisent dirigeants et manageurs à se positionner comme agents et relais subordonnés des seuls actionnaires. Leur feuille de route est axée sur l’élimination de tout facteur pouvant entraver la libre compétition, la rentabilité de l’activité, et la valeur client dans sa conquête, sa fidélisation et sa rétention.

Le contexte est celui d’une compétition extrême, qui ne peut que conduire à un "enfer guerrier", non plus sur les champs de bataille de jadis mais sur ses nouveaux territoires d’expression. De nouvelles règles de gouvernance s'imposent, qui se traduisent par un contrôle potentiellement accru des dirigeants. Elles amènent le fonctionnement de l’organisation et le management des grandes firmes à se redéfinir : pilotage par vision projet, recentrage stratégique sur les compétences clés, polarisation amont et aval du process des activités immatérielles créatrices de valeur, optimisation continue et lean management ("la gestion au plus juste") etc.

De manière logique, ce retour à la coercition, à l’alignement et au dressage pragmatiques, est puissamment encadré pour ne pas dire verrouillé par des dispositifs "néo-tayloriens" aux méthodes d’évaluation impartiale, objective et rationnelle, imposés pour la plupart de l'extérieur, par des experts, et tout particulièrement les firmes du conseil et de l’audit aux coûts exorbitants. Leurs représentants et intervenants sont formés au même moule éducatif – tout particulièrement les business schools - que leurs coreligionnaires en entreprise, quand ils ne s’y substituent pas au passage. Cette endogamie élitiste porte en elle les germes du poison mortel à venir : des égos vulgaires qui se congratulent mutuellement, la régulation des conflits, la recherche du compromis.

Les conséquences de cette évolution ne sont pas sans effets pervers.

D’abord, l’appel à des individus "robots biologiques"* capables de soutenir sans état d’âme une telle lutte, mission confiée généralement à des cabinets de chasse, de prédateurs s’entend. Puis en soutien de cette force de propulsion la flambée des rémunérations, illustrées notamment par la négociation de parachutes plus ou moins dorés, pour contrebalancer certes la précarité grandissante des postes de direction suprême, mais également correspondre à des personnalités mues quasi-exclusivement par les récompenses extrinsèques, celles qui flattent leur ego sur vitaminé, leur vision du monde autocentrée, et la bassesse de leurs aspirations.

Ensuite, des coûts sociaux élevés, jamais suffisamment évalués à leur juste valeur, ainsi que le dépassement du seuil tolérable d'exigence des contributions et implications demandées. L'instrumentation de ce type de gouvernance par les process, et, plus généralement par la prolifération des outils de contrôle, ne peut que déboucher sur la défiance, la méfiance, le désengagement, la perte de créativité… et de nombreuses pathologies de nature psychosomatique.

Enfin, l’application de ces dispositifs conduit une partie des encadrants, par aveuglement enthousiaste ou soumission veule à l'idéologie de la carotte et du bâton, à se transformer en gestionnaires mécaniques, rationnels et froids, éloignés du terrain et de sa réalité, affaiblissant par l’atmosphère pesante, lourde et opaque qu’ils font régner la seule sève digne de l’humain, la vitalité que procurent les sentiments d’appartenance commune, d’engagement et de création, de reconnaissance et de respect, qui plus est dans un contexte plaçant pourtant le savoir au cœur de l’économie.

* Cf. Les acteurs de la Matrice falsifiée & Les psychopathes qui nous gouvernent.

Réalité économique 2025 : Le grand ralentissement

L'OCDE a revu à la baisse les prévisions de croissance dans le monde en 2025 et en 2026, avec un commentaire général qui claque : "La croissance est à son plus bas niveau depuis le Covid". En cause notamment l'incertitude autour des droits de douane de la nouvelle administration républicaine états-unienne et la guerre commerciale liée, notamment avec la Chine*. Mais les vraies raisons sont structurelles, de la démographie à un nouvel ordre économique mondial en passant par une évolution de la consommation.

1. La démographie : la baisse de population dans les pays développés et en Chine va s'accélérer alors que le vieillissement de la population provoque déjà un ralentissement de la consommation.

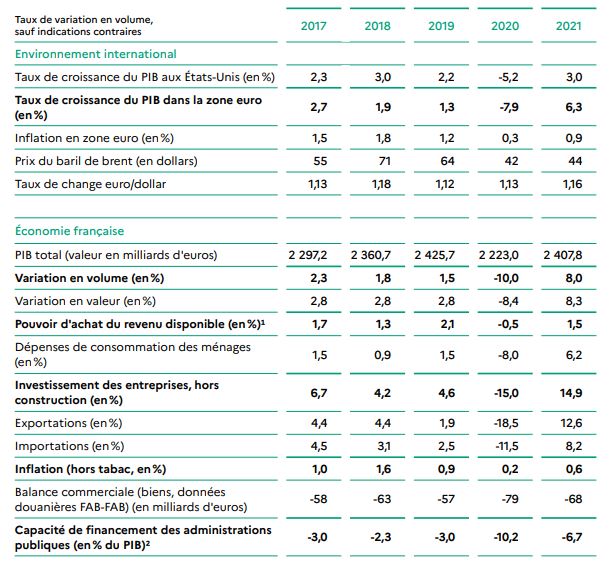

2. La dette : l'endettement massif de pays comme les États-Unis, le Japon ou encore la France va limiter les possibilités de relance. La France en est une bonne illustration, une partie de la croissance, alimentée par des plans de relance absurdes, a été financée à crédit avec parfois un déficit public supplémentaire, supérieur à la croissance générée par cette augmentation des dépenses.Elle a ainsi provoqué une explosion des déficits publics, de la dette et des balances commerciales et des paiements.

3. L'investissement : il est orienté vers la technologie et l'Intelligence Artificielle, qui va certes améliorer la productivité mais va détruire massivement de l'emploi. Massivement, et plus rapidement que prévu. Or, l'IA ne consomme rien d'autre que de l'énergie...

Il en découle un ralentissement économique mondial durable, toutefois sans récession majeure autre que temporaire dans certains pays. C'est un ralentissement lent, progressif.

Les chiffres mis en avant sont :

Monde : 2.9% en 2025 et 2.9% en 2026

USA : 1.6% et 1.5%

Zone euro : 1% et 1.2% (0.6% seulement pour la France)

Chine : 4.7% et 4.3%

* Les économistes estiment que 0.5% à 1% de croissance sera amputée dans les pays touchés de plein fouet par les droits de douane qui devraient, après les deals, rester entre 10% et 20%.

Plutôt que de récession, il s'agit d'un contexte de déflation, qui commence à toucher certains pays. Ainsi la Chine depuis quelques mois, oun encore la Suisse qui a connu sa première inflation négative depuis 4 ans (-0.1%). La zone euro est vraisemblablement la prochaine sur la liste des risques de déflation*.

* Elle se caractérise par une baisse continue et auto entretenue du niveau général des prix, soit le contraire de l'inflation.

Le pourquoi de la récession

Les stratégies financières actuelles visent à éliminer les acteurs économiques plus petits pour renforcer les grandes entités monopolistiques et impérialistes… en utilisant la récession comme un outil de régulation. La réalité est qu'en Bourse, sur le marché financier, il n’y a plus de règles, plus de théorie valable, plus d’expérience qui puissent servir de guide. Seul compte le miracle de la tendance, le "momentum". Il faut surfer, sans chercher à comprendre, simplement disposer des meilleurs outils de suivi. Il faut suivre, autrement dit être obéissant. Il faut avoir une mentalité de représentant de commerce, naïf, soumis, qui n’a pour but dans la vie que de faire du chiffre et toucher des commissions. Il ne faut pas vouloir être un acteur. Il faut accepter de n’être qu’un joueur, qui participe à une loterie dont seuls quelques initiés ont les clefs et comprennent la logique. Le fondamental des marchés est périmé, obsolète.

Nous n’avons plus un marché, mais un espace qui accomplit les fonctions bancaires traditionnelles, la transformation, le drainage, etc. L’intelligence qui, dans le passé, régulait le crédit et l’allocation des ressources, est rendue inutile. Elle est transférée sur l’inconscient boursier, les arc-réflexes pavloviens, les robots, le Ponzi, le tout assuré et piloté par la banque centrale.

Il y a tout simplement eu dépossession. Par touches successives, subreptices, les banques centrales qui n’avaient comme outils que la manipulation du court terme se sont rendues maîtresses du long terme. Il n’existe plus que comme une succession de courts termes donc ils ont tout sous contrôle ! Le marché est une colossale banque, et s'il accomplit les mêmes fonctions, il est régi non par l’intelligence et la rationalité des analystes financiers, mais par le jeu, l’instinct moutonnier, l’appétit spéculatif encadré par la banque centrale et relayé par les agences, les faux gourous et les grands médias. Ceci entend que les autorités exercent leur pouvoir, leur contrôle à des fins autres que l’intérêt des investisseurs et celui de l’économie. Elles exercent leur pouvoir au-delà même de l’intérêt général. Elles exercent leur pouvoir au profit du système. Au profit de l’ordre et des classes sociales qui en bénéficient.

C'est la même situation qu’en matière de politique internationale et de géopolitique, où les acteurs dominants du système ont détruit les lois internationales pour imposer des règles qui leur sont favorables. Des règles biaisées au service d’un agenda ! Le marché financier est ainsi régi par la loi du plus fort, comme l’est le monde. Les acteurs n’ont qu’à s’incliner. C’est une structure générale que l’on retrouve dans presque tous les domaines : la dépossession et la soumission au service de la reproduction de la domination.

Comment dans ce contexte d’impasse ontologique de la nature humaine permettre à la conscience d’évoluer ? Comment prétendre à créer une légende ?

Prédation financière

Le mot "finance" vient de l’ancien français finer qui signifie payer, "mettre à bonne fin", forme altérée de finir, amener à fin. Le mot fin en ancien français désigne l’argent. En latin médiéval, on retrouve le mot financia qui signifie "redevance".

Et pourtant...

Irlande, 4 mai 1970. C’est la catastrophe ! Le journal Irish Independent vient d’annoncer une nouvelle très inquiétante : les banquiers sont en grève et toutes les banques du pays sont fermées jusqu’à nouvel ordre ! De nombreuses questions jaillissent. Sans banques, comment va-t-il être possible de payer ses achats ? Faut-il aller retirer toutes ses économies et les stocker sous l’oreiller ? Six mois plus tard, la grève est terminée. Et le bilan est stupéfiant. L’Irlande n’a pas le moindre mouvement de panique bancaire, et la croissance économique a été au beau fixe !

Que s’est-il passé ? En l’absence de banques, l’économie a pu tourner grâce à des commerçants particuliers : les propriétaires de pub ! Centraux dans les villages, ils avaient la confiance des citoyens, et leur faisaient confiance en retour : ils ont donc accepté comme moyen de paiement des chèques qui ne seraient encaissés qu’à la réouverture des banques.

Puis ils se sont mis à faire circuler ces chèques, comme si cela avait été de la monnaie sonnante et trébuchante. En faisant cela, ils ont joué un rôle d’intermédiaire des échanges économiques, et sont devenus sans le savoir des sortes de banquiers...

La "financiarisation" du modèle économique moderne, le capitalisme, est présentée généralement comme étant la cause des iniquités et des échecs de ce modèle. Elle serait notamment la cause principale de la crise de 2008 dite des "subprimes" par ses excès. La réalité est que la financiarisation est une conséquence, non une cause. Elle se situe dans l'appareil de production, c'est-à-dire dans l'économie réelle, ayant pour origine la tendance à la baisse de la profitabilité du capital et la recherche avide par les acteurs institutionnels, tout particulièrement bancaires, d'autres recettes, et ce au moyen de remèdes dénaturés qui n'ont eu de cesse de rendre instable le système dans son ensemble.

La financiarisation est ainsi la réponse à la tendance au ralentissement de la croissance et à l'érosion de la profitabilité du capital, apparus vers les années 70 lorsque les effets "positifs" - le boom de la reconstruction - de la Deuxième guerre mondiale se sont dissipés. Le système n'a alors plus réussi à distribuer de façon harmonieuse revenus du travail et profits, ceux-ci devenant de ce fait plus antagoniques. Autrement dit, il n'y a eu plus assez de grain à moudre, pas assez d'huile injectée dans les rouages pour que tout se passe bien. Il en a découlé le néo-libéralisme comme pseudo solution aux problèmes du capitalisme - le capitalisme monopolistique d’État -, voyant un durcissement des exigences du capital à l'égard des salariés et une demande de politique monétaire plus laxiste. Ceci a conduit tout naturellement à la dérégulation du système, accentuant l'exploitation des individus en tant que salariés et en tant qu'épargnants, et à la socialisation du capital par le pillage des biens communs économiques que sont la monnaie et l'épargne du public.

En d'autres termes, la financiarisation a consisté à compenser l'insuffisance des profits/cash-flows des entreprises et des revenus du travail par les dettes/crédits, illustrant le développement non-contrôlé des transferts sociaux consistant à construire un système destiné à théoriser, produire, mobiliser et faire du profit sur ces dettes ! Elle a ouvert la boîte à Pandore, et ce pour toujours gagner plus. Il en a résulté pendant un certain temps la disparition de l'inflation, le capital n'étant plus suffisamment dévalorisé en continu. Il s'est accumulé, surtout les dettes. Et depuis, l'inflation est revenu en violent boomerang, mettant nombre d'acteurs économiques (entreprises et ménages notamment) en situation d'asphyxie !

Au final, selon la Banque mondiale, on trouve environ 700 millions de personnes vivant avec moins de 2 $ par jour (1,61 euro)* !

* La récession liée au Covid-19 a précipité plus de 150 millions de personnes sous le seuil d'extrême pauvreté dans le monde.

De la profitabilité

Par-delà les ressentis sur le capitalisme, ses mérites comme ses dérives, ses perversions, sa légitimité perdue, le taux de profit est le meilleur indicateur de la "santé" d’une économie capitaliste. Dans la mesure où le capitalisme est un rapport social qui permet à celui qui est détenteur d’un capital de prélever une part du produit du travail, il est le moteur de son dynamisme. Il fournit en effet une valeur prédictive significative sur les investissements futurs et la probabilité de récession ou de marasme. Ainsi, le niveau, la tendance, la direction du taux de profit mondial peuvent être considérés comme un guide important pour le développement futur de l’économie capitaliste mondiale. C’est sans doute, si les données étaient disponibles en temps utile, sans trop de retard, le meilleur outil de prévision économique.

Mais le profit étant honteux, le taux de profit n’est pas un indicateur disponible. Les comptabilités nationales et internationales, les gouvernements, s’efforcent de ne pas le calculer, de le brouiller et donc de ne pas le communiquer. Ils n’en parlent jamais, c’est tabou ; ils nous parlent de compétitivité, de dettes, de l’offre – ce qui revient toujours à parler du profit, mais indirectement, sans prononcer son nom. De ce fait, pour mesurer par approximation des taux de profits du capital, il faut s’en remettre à des chercheurs qui, patiemment, collectent les données, les triturent, les rendent significatives et les publient... avec beaucoup de retard. Une mesure correcte du taux de profit du capital mondial devrait additionner tout le capital constant et variable dans le monde et estimer la plus-value totale appropriée par ce capital

Cette tâche a été réalisée par quelques-uns, comme l'économiste argentin Esteban Ezequiel Maito, qui a réalisé des travaux novateurs en utilisant une méthode de mesure des taux nationaux pondérés par le PIB pour 14 pays, en utilisant des statistiques nationales. Il est remonté à 1870 pour certains pays, démontrant la nette tendance à la baisse du taux de profit mondial (Cf. graphique).

Conséquence, c’est parce que la profitabilité chute inexorablement que le capital est obligé, pour contrecarrer, d’augmenter ses marges et surtout de baisser la part qui revient aux salaires. Par ailleurs, il se financiarise – c’est-à-dire qu’il fait des profits fictifs par la finance et le levier.

Ce que les gens ne peuvent pas voir c’est que la masse de capital dans le monde progresse plus vite que la masse de profits dans le système : globalement, donc, le ratio profit/masse de capital s’érode.

Qu'est-ce que la monnaie ?

La monnaie est le point de départ du monétarisme. Ses fondamentaux résident dans la circulation rapide de l'argent sous la forme de pièces, billets et écritures comptables à la banque entre offreurs et demandeurs. Cet argent qui circule n'est qu'un instrument pratique qui permet et facilite les échanges en évaluant les biens et les services produits par les uns et les autres. Il circule naturellement et librement selon des règles précises basées sur le principe de la comptabilité en partie double.

Cependant, un dysfonctionnement, qui est devenu fréquent, peut se produire dans un système monétaire local : quand l'individu n'a plus confiance en l'avenir, il est amené à ne pas dépenser tout l'argent qu'il vient de gagner, c'est-à-dire qu'il limite ses dépenses au strict minimum nécessaire. L'argent ne circule plus ou pas, et les chiffres d'affaires des offreurs baissent. De ce fait, ils passent moins de commandes à leurs fournisseurs, n'embauchent plus de personnel supplémentaire, etc. C'est le début d'une récession. Mais l'inverse est également vrai. Lorsque la masse monétaire augmente trop, c'est-à-dire davantage que la croissance du PIB, cette croissance diminue au point de dégénérer en récession : c'est exactement ce qu'il se passe de nos jours en Europe ou au Japon.

Ce deuxième dysfonctionnement est le produit du crédit. Beaucoup de gens continuent à croire que les banques créent de l'argent (à partir de rien donc) lorsqu'elles octroient des crédits, par exemple à des ménages pour acheter leur logement ou leur voiture. Il n'en est rien ! Les banques de dépôts fonctionnent (théoriquement) sur le principe de prêts accordés car financés obligatoirement par de l'argent dont elles disposent préalablement (principe de comptabilité en partie double). Les crédits ne sont donc pas à l'origine d'une création monétaire indue, mais d'une circulation monétaire, ce qui stimule la croissance du PIB. En d'autres termes, les dettes des uns sont toujours financées par des capitaux apportés par des créanciers qui possèdent de l'argent gagné préalablement, qu'ils prêtent à des emprunteurs (désargentés) qui veulent investir. Là encore, ces dettes ne génèrent aucune création monétaire ni aucun autre dysfonctionnement. Pour se rémunérer, les banques sont obligées (elles-aussi) d'emprunter sur les marchés financiers à des taux inférieurs à ceux qu'elles accordent à leurs clients, la différence entre ces taux générant pour les banques leur rémunération normale pour le travail effectué.

Mais les dettes ont naturellement des limites (du moins dans une économie relativement fermée), celles des capitaux disponibles (là encore en vertu du principe élémentaire de comptabilité en partie double), afin de garantir aux prêteurs la fiabilité des emprunteurs, les prêteurs voulant bien entendu être remboursés à l'échéance des prêts qu'ils ont accordés. Or, compte-tenu de la croissance, c'est-à-dire de l'augmentation de la richesse créée dans beaucoup de pays développés, les dettes augmentent car les capitaux disponibles augmentent ! C'est ainsi que les dettes des ménages, des entreprises et des États augmentent depuis... quasiment toujours, et surtout depuis l'après-guerre sans créer de problèmes majeurs, seuls les prêteurs imprudents pour avoir prêté de l'argent à des emprunteurs insolvables étant les seules victimes de leurs erreurs. Mais si jamais, pour une raison ou pour une autre, la quantité d'argent qui circule est supérieure à ce qu'elle doit être normalement, alors une grave crise se produit inévitablement, un jour... Et historiquement, presque partout dans le monde, les personnes qui gèrent les établissements financiers importants (et centraux) font toujours la même erreur : ils mettent en circulation de l'argent qui ne devrait pas y circuler. Cette hypertrophie monétaire devient létale, car lorsque la confiance en une monnaie disparaît à cause d'une création monétaire indue, c'est la crise fatale. C'est ainsi qu'ont disparu des royaumes et des empires prospères au cours de ces derniers millénaires...

"Il faut bien être sur ses gardes pour reconnaître la fausse monnaie que donne un ami."

Honoré de Balzac (1799/1850), écrivain français

Les leçons du crédit, ou les reflets scintillants du miroir aux alouettes

La financiarisation de l'économie dans le cadre de la globalisation est la signature explicite de la décennie des années 80, voyant la mise en place de tous ses

éléments caractéristiques : théories, institutions, produits, outils, propagande. La décennie suivante a commencé par une grave crise bancaire, conséquence inévitable de la bulle de ces années

déconnectées de la réalité tangible. D'autres vinrent ensuite (2000 et 2008), toujours pour la même raison profonde. Et chaque fois que l'économie s'est retrouvée en récession, les banques

centrales dans la foulée de la Fed états-unienne ont abaissé les taux et manipulé leur courbe en recapitalisant subrepticement le système bancaire tout en favorisant la création de crédits non

bancaires. Il en a résulté que le crédit est sorti des banques, sa mise sur les marchés contribuant à le disséminer pour en produire toujours plus avec moins de capital. Ainsi ont été financés

d’énormes déficits des comptes courants, et généré des excès spéculatifs.

Or la réalité est que le crédit n’est pas inoffensif, car il tue l’épargne et rend l’investissement pervers en alimentant les spéculations et les emplois de gaspillage. Il est un virus insidieux, qui s’attaque en profondeur à la structure économique en détruisant les fondements de saine gestion de nos sociétés. Et comme la manipulation des taux d’intérêt rend peu à peu toute prévision économique rationnelle impossible, elle ne peut produire dans le temps qu'un système de prix et de préférences relatives faux.

En effet, le prix relatif du capital et du travail, essentiel dans l’équilibre du système, s'en trouve bouleversé. La dette provoque l’accumulation de capital fictif en vertu du principe que les dettes des uns constituent les créances, c’est-à-dire le capital, des autres. Tout naturellement, ceci entraîne la nécessité de surexploiter la main d’œuvre ainsi que de réduire puis détruire les biens communs et les services publics afin de rentabiliser tout ce capital.

Tous les alibis déployés par les acteurs complices ne sont que des illusions jetées aux yeux des gogos et naïfs voulant le croire : la taille des bilans des banques

centrales qui ne sont que monnaies de singe, tout comme ce que les banques centrales achètent et mettent à l’actif de leur bilan ; l'incapacité de par leur taille des États à faire faillite ; la

hausse continue de Bourses de par la création de valeur de la production de biens et de services. Au final, l'argent n’a aucune importance, puisque l’on peut en créer à volonté par un clic sur un

clavier. Le piège est alors bien en place pour plumer le maximum de pigeons spéculateurs de par leur esprit illusionné, alors même que la spéculation repose sur du sable.

Le triomphe de l’intermédiation financière non bancaire

Le secteur de l’intermédiation financière non bancaire (IFNB ou NFBI) est ce que l’on appelle communément le Shadow banking, la finance de l’ombre. Et

cette finance de l’ombre progresse deux fois plus vite que le secteur bancaire traditionnel. Ainsi sa taille a augmenté de 8,5 % en 2023, soit plus du double du rythme de croissance du secteur

bancaire (3,3 %), portant la part des NBFI dans le total des actifs financiers mondiaux à 49,1 %. Sa croissance a été largement attribuée à la hausse des

valorisations des instruments évalués à la valeur de marché, qui ont rebondi après une baisse significative en 2022. Les entrées d’investisseurs dans les entités IFNB ont également contribué à

cette augmentation. De même, en 2023, tous les sous-secteurs des IFNB ont connu une croissance environ deux fois supérieure à leur moyenne sur cinq ans, les

fonds d’investissement continuant de stimuler les variations de ces niveaux d’actifs.

Le problème, c’est que cette activité n’est pas régulée, les crises pouvant s’y développer à l’abri des regards des autorités politiques et monétaires et pouvant

frapper sans crier gare. Ainsi les actifs financiers de ces entités pouvant donner lieu à des risques pour la stabilité financière ont augmenté de 9,8 % pour atteindre 70 200 milliards de

dollars, le niveau le plus élevé jamais enregistré dans cet exercice.

Si les emprunts des institutions financières ont continué d’augmenter en 2023, malgré le contexte de taux d’intérêt plus élevés, les emprunts du secteur des IFNB ont augmenté à un rythme légèrement plus rapide que celui des banques (4,1 % contre 3,4 %, respectivement), à l'initiative d'institutions financières captives et de courtiers-négociants pour un montant total d’emprunts à environ 6,3 billions de dollars. Il en découle que les fiducies de placement immobilier (FPI), les sociétés financières, les courtiers-négociants et les véhicules de financement structuré étaient les types d’entités avec les niveaux d’endettement les plus élevés.

A l’initiative du G20 sur les lacunes en matière de données, une recommandation vise à combler les lacunes en matière de données liées aux prêts aux entreprises de technologie financière non bancaires.

Et si le système monétaire, financier tient, c'est en raison de la capacité de coercition des États, ceux-ci pouvant forcer son usage pour payer les impôts, les factures, les salaires... Ils ont la capacité d'obliger comme de dissuader. Le cas le plus emblématique est le dollar, imposé comme monnaie de paiement dans de bien nombreux usages internationaux. Son usage est aussi forcé que presque "militarisé" avec ce que l’on appelle pudiquement l’extraterritorialité du droit américain… En clair, les Américains forcent l’usage de leur monnaie et n’hésitent pas à recourir à la force pour l’imposer, le cas libyen étant emblématique en la matière*. Aussi la confiance des acteurs économiques, entreprises comme ménages, oscille entre au mieux confiance volontaire, au pire confiance forcée, la couverture démocratique validant bien sûr l’adhésion volontaire au volontariat d’office. Et plus se présentent des alternatives comme les monnaies numériques, et plus les États deviennent coercitifs, les grands argentiers bancaires y ayant habilement placé leurs représentants clés pour s'assurer de leur soumission à l'hydre vorace...

* Cf. Prédation manipulatoire.

De Smith à Friedman en passant par Schumpeter et Keynes , ou l'économie dévoyée

"Les salariés sont les êtres les plus vulnérables du monde capitaliste : ce sont des chômeurs en puissance"

Michel Audiard (1920/1985),dialoguiste, scénariste et réalisateur français de cinéma

Quand l'économie déraille, envoyant à la casse nombre d'entreprises (TPE et PME principalement), individus et de familles, désagrégeant le lien social et atomisant l'unité citoyenne, qui est responsable ? Les personnes incapables de s'adapter aux mutations de l'environnement et à l'évolution des technologies, non désireuses de continuer à alimenter le système de consommation établi, profiteuses des facilités sociales octroyées et coûteuses pour les dépenses publiques, malchanceuses dans leur rapport à l'existence, ou quelques individus à tendance psychopathe trouvant toujours et encore avec les relais complices en place les idées pour faire de l'argent, des affaires, à partir de rien et en ne créant rien si ce n'est les crises économiques fruits de leur perversité ?

Pourtant, à en croire les élites politiques comme les experts économistes des plateaux audiovisuels ou des tribunes sur papier, les crises économiques, les hausses ou baisses brutales et

infondées, les "flash krachs", sont des évènements naturels qui semblent n’avoir aucune explication macro-économique logique, sortes de fatalité inhérentes à un univers imprévisible et mues

par le hasard. En quelque sorte, les lois physiques qui les déterminent accouchent pourtant toujours dans le même ordre (drôle de hasard...) de crises bancaires et, dans leur foulée, de crises

économiques mortifères. Voici de quoi glorifier à jamais le grand économiste autrichien naturalisé états-unien Joseph Schumpeter (1883/1950 - photo 1), qui érigeait en bienfait universel la

"destruction créatrice", gage de renouvellement constant du progrès dans la souffrance de ses martyrs sacrifiés, le chômage variant selon la création d’emplois

nette : les créations moins les destructions.

Aberration choquante dans un monde se glorifiant de sa Charte universelle du droit-de-l’hommisme !

Comment concevoir un principe aussi coûteux humainement dans une société dite évoluée dont l'homme contemporain instruit se targue tant ? Le raisonnement qui le sous-tend apparait à première lecture ou audition séduisant et convaincant à un hémisphère gauche du cerveau. Seulement il a pour finalité la destruction, la misère, le chaos... Bien sûr, nombre de "grands esprits" nourris de darwinisme et infatués de leur position sociale privilégiée rétorqueront qu'ainsi est le monde depuis les origines, qu'il est utopique de penser un monde parfait, qu'il est bien sûr dommage de sacrifier des vies mais que c'est pour le bien du plus grand nombre... L'abécédaire de la crétinerie est illimité, jusqu'à imaginer que c'est la main du Dieu créateur qui agit en ce sens !

La révolution numérique, ou la limite de la théorie schumpétérienne

Amazon n’a pas compensé la perte de 13 000 libraires en 3 ans. La R&D dans le médicament a considérablement augmenté mais le nombre de molécules nouvelles n’explose pas. Le digital dans le secteur musical n’équilibre pas l’emploi perdu par la fin des supports classiques. L’emploi souffre de l’innovation des NTICI (Nouvelles Technologies de l’Information, de la Communication et de l'Intelligence), jusqu’à 47% des emplois pouvant disparaître d’ici à 2025. Alors qu'historiquement la technologie rationalisait l’existant en créant de nouvelles tâches plus sophistiquées pour l’Homme, il semble désormais acquis que la productivité augmente alors que le nombre d’emplois diminue*. En parallèle, les salaires stagnent ou baissent pour une majorité de la population, les entreprises innovantes ne faisant pas exception. La vague de transformation digitale à l’œuvre depuis les années 2000 pourrait être aux cols blancs ce que la mondialisation et l’automatisation industrielle ont été aux cols bleus dans les années 1980-1990. C'est le grand retour de l’iconographie du robot qui remplace l’humain...

* Le commerce électronique en plein essor a vu la crise sanitaire Covid-19 générer des pics de commandes en ligne tout au long de l’année 2020. C'est ainsi que des sociétés telle InVia Robotics proposent des plateformes de robots en tant que service capable de multiplier par 5 à 10 la productivité des entrepôts d’expédition et de réception, ainsi que de diminuer les taux élevés de blessures constatés dans les centres de distribution, et ce quelle qu'en soit la taille. Près de deux millions d’emplois dans les entrepôts ont déjà été perdus au profit des robots, selon un rapport d’Oxford Economics, et 20 millions supplémentaires sont menacés au cours des prochaines années, même si en 2018, le Forum économique mondial a déclaré que les robots déplaceraient 75 millions d’emplois d’ici 2022 tout en en créant également 133 millions.

L'uberisation, ou la non-rentabilité comme recette gagnante

Uber, anciennement UberCab, est une entreprise technologique américaine basée dans la ville californienne de San Francisco. Elle est mondialement connue (plus de 100 millions d’utilisateurs actifs mensuels) pour développer et exploiter des applications mobiles de mise en contact d'utilisateurs avec des conducteurs réalisant des services de transport. Créée en 2009 et désormais valorisée au-delà de 50 milliards de dollars, c'est une entreprise qui perd beaucoup d’argent et n’a jamais été rentable ! En fait, elle applique la même stratégie que celle d’Amazon à la belle époque, en… 1998, préalablement au crash des valeurs technologiques de l'an 2000 avant que de repartir de plus belle (première capitalisation boursière mondiale en 2019).

Cette stratégie consiste à se développer tous azimuts, en prenant chaque jour de plus en plus de positions dominantes sur de nouveaux marchés.

Uber se décline ainsi en VTC, en Uber Eats pour la livraison à domicile, et bientôt en Uber Money qui comprendra notamment un portefeuille numérique pour ses chauffeurs… clientèle captive et déjà très nombreuse ! La société est en effet l’un des partenaires du projet Libra de Facebook, qui vise à remplacer l'actuel système monétaire à bout de souffle par de la crypto-monnaie* uniquement basée sur des portefeuilles numériques et des cartes de crédit & de débit, voire d'autres modes de paiement plus rapides. Lorsque nous savons qu'aucune banque de premier plan n’a 100 millions de clients à travers le monde, nous comprenons que même sans gagner d'argent Uber est puissant, très puissant !

* Cf. Le modèle européen décodé (2) L'idéologie mondialiste.

L'échec du financement participatif

Le modèle français du financement participatif est né autour de deux activités complémentaires : la prise de participations au capital d’entreprises (crowdequity) et le financement obligataire (crowdlending). Ces deux piliers permettaient aux épargnants de choisir s’ils souhaitaient s’engager auprès des entrepreneurs en partageant les gains potentiels de leur activité, ou simplement octroyer des prêts à taux fixes – en théorie, moins rentables mais moins risqués.

En supprimant l’intermédiaire bancaire, les plateformes organisant les levées utilisaient l’efficacité d’Internet pour mettre en relation créanciers et débiteurs : une numérisation et une démocratisation du financement de l’économie réelle qui auraient pu faire le bonheur de tous les protagonistes.

La réalité des choses a été bien différente, le financement participatif pressenti à l'origine comme une manière efficace et rentable de débancariser l’épargne des particuliers, n’ayant jamais tenu ses promesses..

L’essor du crowdequity a eu lieu en pleine période d’impression monétaire, lorsque les vannes du financement bancaire étaient ouvertes en grand. Les taux pratiqués par les banques étaient au plancher, tandis que les conditions d’octroi de crédit étaient particulièrement laxistes. Aussi, à de rares exceptions-près, les start-ups qui se tournaient vers le financement participatif faisaient partie des quelques entreprises à n’avoir pas réussi à convaincre leurs partenaires bancaires – un signal inquiétant. De fait, une proportion infime des dossiers a permis aux investisseurs en crowdequity de réaliser une sortie en plus-value.

Prenant acte de la faible qualité des entreprises ouvrant leur capital, plusieurs plateformes se sont recentrées sur le financement obligataire, et plus particulièrement le financement immobilier. Le modèle présenté était, à première vue, bien plus favorable aux prêteurs. Les opérations financées avaient vocation à être bouclées en 24 à 36 mois, tandis que des garanties étaient prises sous forme d’hypothèques sur les biens, de cautionnement par des sociétés, ou même de caution personnelle des entrepreneurs. Cette sécurité apparente justifiait de n’offrir aux prêteurs que des rendements compris entre 8% et 11% par an. Bien mieux qu’un Livret A, en termes de rendement brut, mais, en pratique, pas assez pour couvrir les défaillances. Lorsque les retards et les abandons de projet se sont multipliés, les garanties se sont avérées trop faibles pour permettre aux prêteurs de récupérer leur mise. C'est pourquoi le nombre croissant de contentieux a poussé les plateformes, qui représentaient jusqu’ici volontiers la masse des investisseurs en justice pour faire valoir leurs droits, à cesser leur activité ou à facturer ces prestations en sus – faisant du recouvrement des sommes dues un nouveau pari coûteux pour les prêteurs déjà en moins-value. Pour les particuliers, cette évolution des pratiques vient aggraver la probabilité de perte sur les projets en cours, et rend les futurs projets totalement inintéressants à moins que les plateformes ne négocient une rémunération autour des 20% par an. Entre une rémunération réelle basse, un risque mal évalué et des intermédiaires financiers de moins en moins capables de faire jouer les garanties, les investisseurs particuliers se retrouvent ainsi face à une espérance de gain négative. Pour eux, les chances de recouvrer leur mise sont de plus en plus faibles.

A moins d’une véritable remise à plat du modèle économique, le plus probable est que le crowdlending immobilier suivra le même sort que le crowdfunding : une bonne idée sur le principe, mais qui a surtout enrichi quelques entrepreneurs indélicats face à des épargnants particuliers désarmés pour faire valoir leurs droits.

Flop révolutionnaire

Alors que la première décennie du XXIème siècle prenait fin, il était déjà évident que la Révolution de l’information, elle aussi, était un échec. En effet, cette nouvelle "Révolution industrielle" – les dot.com –, l'ère de l'Information, s’est révélée être un flop, même si la valorisation boursière des GAFAM (Apple, Amazon et autres entreprises de haut vol) a été au rendez-vous. Internet était censé permettre à l’économie d’entrer dans un nouveau cycle d’innovation et de création de richesse. Au lieu de cela, nous avons commencé à perdre notre temps avec une énergie folle – en chattant en ligne... en envoyant des textos... en passant des heures à répondre à des e-mails... et des heures encore à chercher des "amis" sur Facebook. Les technologies de la Révolution industrielle, en revanche, étaient réellement puissantes. Elles ont permis aux gens d’utiliser l’énergie condensée du charbon, du gaz et du pétrole pour faire en sorte que chaque heure travaillée porte davantage de fruits. Elles ont ainsi rendu possible l’immense création de richesse entre le milieu des années 1800 et les années 1970, pas seulement pour les plus riches, mais pour tous.

Pour la plupart des gens, l’augmentation des salaires a cependant lentement décliné puis cessé à partir des années 1970. Ensuite, avec la tendance à la "financiarisation", financée pour grande partie avec la fausse monnaie issue du créditisme et autres massives injections des banques centrales, l’économie, plutôt que de se concentrer sur de grandes cités industrielles, est lentement passée à Manhattan comme à la City. En d’autres termes, au lieu de produire de la richesse, désormais on l’extrayait. Il en a découlé les tendances nocives que sont la concentration de la richesse, l’augmentation du pouvoir du "Deep State" (les élites institutionnelles), l’accroissement de la dette, le ralentissement de la croissance, le déclin des lancements d’entreprises, l’alourdissement de la réglementation... Même si toutes les leçons apprises par l’humanité au fil des millénaires sont désormais en accès libre sur internet, les humains continuent de faire des idioties... comme dévaluer leur devise, déclarer des guerres et s'abandonner aux illusions du tout technologique grâce à cette nouvelle ère de machines super-intelligentes. S'il y a d'incontestables progrès au service de l'être humain dans nombre de domaines (instruction, santé), on trouve à l'opposé nombre de nouvelles applis irritantes, de gadgets gaspilleurs de temps, d'ordinateurs brassant de plus en plus d’informations qui génèrent... encore plus d’informations, pour un bilan environnemental particulièrement salé !

Cf. en complément Conscience du XXI° siècle.

Coronavirus, amorce de l'ère triomphante des robots

Ce qui caractérise la Nouvelle économie de l'Ancienne, c'est qu'elle n’a pas besoin entre autres d’autant de bureaux, les gens travaillant plus aisément de chez eux. Elle n’a pas non plus besoin d’autant de places de parking, de tables de restaurants, de sièges dans les avions, de logements dans les grandes villes, de navires de croisière, de théâtres comme de cinémas... Et si les gens ne se rendent plus au travail tous les matins, ils n’ont plus besoin d’autant de voitures non plus, ou de tant de carburant. Et comme les vieilles industries n’ont pas besoin d’autant d’ouvriers que par le passé, la tendance enclenchée depuis longtemps est le remplacement de salariés humains par des robots. Qui plus est, avec la crise sanitaire, les locaux d'entreprises et usines ont dû fermer, et si depuis nombre d'individus retournent y travailler, ils s’attendent à plus de mesures de protection. Avec les robots, le problème est différent, aucun robot n’ayant nécessité de mettre de masque. En outre, ils ne font pas grève, ne se plaignent pas, ne demandent pas l’égalité des salaires, la parité hommes/femmes, ne craignent pas le virus. Ils n’ont pas besoin de cantine, ne veulent pas être payés plus pour les heures supplémentaires ou le travail de nuit, ne réclament pas de prime de risque, ne militent pas pour qu’on leur installe la climatisation. Ils ne font pas de pause. Ils ne votent pas. Et ils ne sont jamais insolents envers quiconque, notamment le patron. Et que font naturellement les employeurs ? Ils embauchent des cerveaux électroniques et des bras mécaniques ! C'est pourquoi la Nouvelle économie implose, et que l’Ancienne économie ne parviendra pas à se remettre d'aplomb.

L'histoire de l'économie libérale avait commencé avec le philosophe et économiste écossais des Lumières Adam Smith* (1723/1790 - photo 2), qui reste dans l’histoire comme le père des sciences économiques modernes avec son œuvre principale publiée en 1776 "La Richesse des nations". Il y fait part d'une théorie explicative des échanges internationaux, que l'on peut résumer de la façon suivante : "Si un pays étranger peut nous fournir une marchandise à meilleur marché que nous ne sommes en état de l'établir nous-même, il vaut mieux que nous la lui achetions avec quelque partie du produit de notre propre industrie employée dans le genre avec lequel nous avons quelques avantages..." Concrètement selon Smith, le commerce entre deux pays serait mutuellement bénéfique si chaque pays se spécialisait dans la production des produits pour lesquels il détient un avantage absolu, c'est-à-dire s'il y consacrait toutes ses ressources. Le surplus de production causé par cette spécialisation servirait alors de "monnaie" d'échange pour obtenir un bien pour lequel le pays n'a pas d'avantage absolu.

La limite rapidement mise en avant contre cette vision est de savoir ce qu'il en serait des pays ne disposant d'aucun avantage absolu, qui ne l'emporte dans aucune spécialité. Sont-ils condamnés à l'autarcie ou au pillage sous contrôle ?...

* Il reste dans l’histoire comme le père des sciences économiques modernes, dont l'œuvre principale, publiée en 1776, "La Richesse des nations", est un des textes fondateurs du libéralisme économique. Professeur de philosophie morale à l'université de Glasgow, il a consacré dix années de sa vie à ce texte qui inspire les grands économistes et qui poseront les grands principes du libéralisme économique. La plupart des économistes considèrent de ce fait Smith comme "le père de l’économie politique".

Cf. en complément livre du français professeur à l'École des hautes études commerciales de Montréal (il y a fondé la Chaire de gestion de l'éthique) Thierry C. Pauchant "Manipulés, Se libérer de la main invisible d'Adam Smith".

L’économie à la sauce keynésienne - John Maynard Keynes, économiste britannique (1883/1946 - photo 3) - est quant à elle fondée sur le principe que la macro-économie n’est pas une question de moralité, les dépressions étant à la base un dysfonctionnement technique. Alors que la Grande dépression allait en s’approfondissant, Keynes professa doctement "Nous avons des problèmes de générateur — c’est-à-dire que les difficultés de l’économie étaient celles d’une voiture dont le système électrique avait un problème mineur mais critique, et le travail de l’économiste consiste à trouver comment réparer ce problème technique". Quand un cerveau aussi brillant soit-il assimile une économie à une machine, nous comprenons mieux son état actuel. Contrairement à une machine, l’économie n’a jamais été conçue par personne, ni construite dans une usine. Il n’y a pas de plan, pas de mode d’emploi à usage individuel, pas de notice technique, pas de forum en ligne où les propriétaires peuvent parler des problèmes qu’ils ont eu et des trucs et astuces qu’ils ont utilisés pour les résoudre. Puisqu’elle n’est pas faite de main d’homme, elle ne peut être réparée de main d’homme, trop complexe avec ses millions de pièces mobiles qui ont chacune leurs propres informations, souhaits et désirs. Une économie est simplement le moyen pour que ses parties constituantes parviennent à leurs propres fins, comme une voiture qui va là où le souhaite le volant tenu par le conducteur. A quoi sert une économie, sinon à satisfaire les espoirs et les désirs des gens qui y vivent ? Et quel est le but d'une l’économie activiste, sinon d’aider les gens à avoir ce qu’ils veulent ?

Keynes étant celui qui a justifié intellectuellement l’intervention de l’État dans l’économie, au contraire de l'économiste américain Milton Friedman (1912/2006 - photo 4), chantre de la non intervention de l’État dans cette même économie, nous pouvons en constater aujourd’hui les succès foudroyants. C'est ainsi que lorsqu'un gouvernement augmente les prix, consciemment et intentionnellement, il sabote les souhaits des gens en augmentant le coût de leur vie. C’est le but de l’assouplissement quantitatif : mettre plus d’argent en circulation de sorte que les prix grimpent. Ensuite, les gens en auront moins pour leur argent. Ils ne seront alors plus prêts à dépenser leur argent, craignant qu’il perde sa valeur, préférant thésauriser, en partie dans leur "bas de laine", et surtout auprès des banques et compagnies d'assurances.

Pourquoi préfère-t-on penser l’économie comme une machine ? Les machines peuvent être contrôlées et manipulées. Pas les vraies économies...

De la doxa keynésienne

Encensée par la classe dominante, elle repose sur la théorie que si l’économie ralentit, c’est à cause d’un "excès d’épargne" créée par la classe détestable des

"rentiers". Il faut donc procéder à son "euthanasie" en maintenant des taux d’intérêts très bas, ce qui revient à spolier l’épargnant.

Pourtant, la croyance que des taux d’intérêts bas favorisent la croissance n’a jamais marché. C'est tout simplement une imbécillité économique.

La réalité constatée est que lorsque les taux sont anormalement bas pour une période supérieure à deux ans, la croissance ralentit toujours, pour finir par devenir nulle. Aussi vouloir tuer le rentier revient à tuer la croissance, ce qui est exactement le contraire de ce que disait Keynes !

Pourquoi ? Parce que si la rentabilité moyenne des placements dans l’économie est de 4 %, et si le coût de l’argent est de 4 %, les seuls qui empruntent sont ceux qui gagnent plus de 4 % et qui ont une forte croissance dans leurs activités. L’épargne va donc aux entrepreneurs, qui empruntent pour se développer en faisant de nouveaux investissements et en embauchant de nouveaux salariés. Le stock de capital augmentant, la productivité du travail monte et le niveau de vie de la population (le PIB par habitant) suit. Tout le monde est gagnant. A l'inverse, si le cout de l’argent est de 1 % (taux très bas), tous ceux qui ont des actifs pourront emprunter à 1 % pour acheter des actifs existants qui rapportent plus que 1 %. Or seuls peuvent emprunter pour acheter des actifs existants les "riches", c’est à dire ceux qui ont déjà des actifs. Pour eux, pour s’enrichir encore plus, il est beaucoup plus facile d’acheter des actifs existants et qui rapportent plus que le cout de l’emprunt plutôt que d’en créer de nouveaux, ce qui est toujours risqué… L’épargne va aux riches et non aux entrepreneurs car bien sûr, les banques préférant prêter aux premiers qu’aux seconds… Du coup, le stock de capital n’augmentant pas, la productivité du travail baisse tandis que la dette augmente ainsi que le prix des actifs (l’un étant la cause de l’autre) et les riches deviennent plus riches et les pauvres plus pauvres…

C'est ainsi que les fonds spéculatifs type LBO* s’enrichissent aux détriments des salariés, qui sont virés pour cause de rationalisation et de "dégraissage". Et les vrais entrepreneurs sont soumis à la concurrence déloyale des sociétés "zombie" qui devraient faire faillite mais ne le font pas, puisque emprunter pour survivre ne coûte rien. Les taux bas entravent la sélection naturelle, ce qui empêche la création destructrice de se produire. Et la croissance disparaît.

L'autre point central du keynésianisme est que la dépense étatique est à l'origine un aspect stabilisateur de la croissance. Selon Keynes, la croissance ne vient ni

de l’invention (Schumpeter) ni de la bonne gestion (Ricardo), mais vient des actions de l’État veillant à ce que la demande ne baisse pas, revenant à dire que la solution est de payer des gens à

ne rien faire si l’économie ralentit. Là encore, cela n’a jamais marché, et pour une raison très simple : si le poids de l’État dans l’économie augmente, cela veut dire inévitablement que la part

du secteur privé y baisse.

Aussi la question qui se pose est pourquoi des experts disent-ils que des taux bas et une forte croissance de l’État dans l’économie sont une bonne chose, alors

qu’à l’évidence c’est le contraire qui est vrai ? La réponse est dans les délais et dans les objectifs que le dirigeant politique se fixe. Quand il suit une politique qu'il sait idiote, mais que

cette politique a des effets favorables pendant les deux années avant les élections, il peut envisager de s'y maintenir. Et alors au diable les conséquences à long-terme. Ce qui compte, c'est que

lui et ses "amis" experts restent au pouvoir le plus longtemps possible, pour que le capitalisme de connivence reste en place et permette aux démagogues de continuer à tromper le peuple. Il

s’agit tout simplement de piller les pauvres pour enrichir les puissants !

* Un LBO (Leverage Buy Out) est une opération financière consistant à racheter une société via un mécanisme d’endettement. Les fonds empruntés pour financer le LBO sont remboursés grâce aux profits que dégage l’entreprise ciblée.

Le mécanisme cynique destructeur de 2023

La réaction des marchés semble toujours tordue pour le commun des mortels. Pourtant les réactions sont toujours "logiques", une logique parfois ou souvent très cynique. C'est ce que démontre le paradoxe de l'économie en 2023, voyant la combinaison d'une forte inflation des prix et un marché de l'emploi dynamique.

Pour baisser l’inflation il faut baisser la demande de tous les produits (biens et services) que les entreprises fabriquent et vendent. Pour baisser cette demande, il suffit de baisser la quantité de monnaie disponible dans le monde, puisqu'il y a moins d'argent pour les acheter. Pour baisser la quantité d’argent en circulation, les banques centrales augmentent les taux d’intérêt tout en retirant des liquidités aux banques commerciales prêteuses. Et à force de retirer de l'argent du système économique en rendant les prêts plus chers (ainsi les prêts immobiliers), il y a moins d'argent en circulation et donc moins d’argent pour acheter des produits. Au bout d’un moment, les entreprises qui vendent moins réduisent la production, et cessent d’embaucher des gens pour fabriquer, voire licencient si les ventes continuent à chuter.

C’est ce qu’il se passe depuis la crise sanitaire et les confinements imposés, notamment en matière de produits alimentaires. C'est du jamais vu depuis 1980, la consommation depuis ayant doublé, au détriment de notre niveau de bonheur mais pas du niveau de pollution. Ceci démontre que le problème n’est ni l’écologie, ni le nombre d’humains, ni le recyclage, mais bien le fait que nous consommions tout simplement trop de produits.

Mais les ventes s’effondrent, l’emploi reste dynamique et ce malgré la hausse continue des taux d’intérêt qui pourrait provoquer une récession. Ceci entend qu'il n’y a pas assez de chômeurs pour réellement calmer l’économie malgré la chute importante de la consommation.

En conséquence, les banques centrales sont obligées de poursuivre la hausse des taux, qui plus est dans un contexte géopolitique négatif au regard du conflit russo-ukrainien et ses conséquences énergétiques comme agricoles, ainsi que des tensions persistantes entre la Chine et les États-Unis, notamment commerciales.